働き方改革が施工され、生産性の向上などの課題に取組んでいる先生も多いかと思います。確定申告などの季節業務を効率的に遂行するため、譲渡所得などの業務は発生時点で処理しておくことも大切かと思います。今回は譲渡所得の中でも収用の税務処理を紹介したいと思います。

収用の案件は件数も少ないため、毎年のように経験しない業務かと思います。しかし、税務的には5,000万円控除など税額に大きく影響を及ぼす処理もあり、万が一申告を怠ると、1,000万円規模の税額に影響がでる可能性もあります。そのため収用の話を顧問先様から聞いたときには、スムーズに確認・対応を行う必要があります。

収用があった日

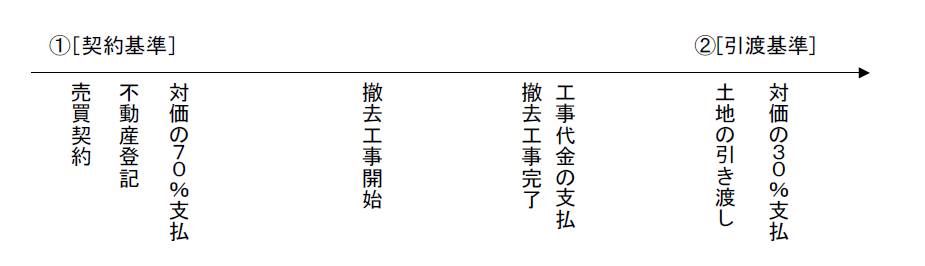

5,000万円控除の特例を受けるためには、「収用があった日」の属する年に期限内申告をする必要があります。ここで、「収用があった日」とは、①[契約基準]譲渡に関する契約の効力発生の日、または、②[引渡基準]資産の引き渡しがあった日のいずれかを選択することができます。(措法 33,33の4、措通 33-7)

- ① [契約基準]を選択して申告する場合には、売買契約書に記載されている契約日の属する年分に確定申告を行うのが妥当だと考えられます。

- ② [引渡基準]を選択して申告をする場合には、対価の支払いが完了し、かつ、登記が完了した日をもって、引き渡しがあった日と考えるのが妥当だと考えられます。

通常の取引であれば、対価の支払いと登記はほぼ同じタイミングで行われることが多いのですが、収用の場合は特殊な登記関係となるケースがあります。売買契約の時点で先行して登記が完了し、その後建物や構築物の撤去工事が終わった後に対価の支払いが完了する事例がありました。

建物や構築物の撤去工事に、半年や1年を超える期間がかかるケースもあるため、①[契約基準]による年分と②[引渡基準]による年分が異なる年分にまたがる事もあります。

働き方改革が施工され、生産性の向上などの課題に取組んでいる先生も多いかと思います。確定申告などの季節業務を効率的に遂行するため、譲渡所得などの業務は発生時点で処理しておくことも大切かと思います。今回は譲渡所得の中でも収用の税務処理を紹介したいと思います。

引き渡しがあった日を確認する方法

収用で特徴的なのは、建物や構築物の撤去工事や対価の支払いが完了していないにもかかわらず、登記が完了してしまうことです。そのため、登記があった日を引き渡しがあった日と考えるのは適切ではないと考えられます。

引き渡しがあった日を客観的に確認する方法として、建物や構築物の撤去工事が完了したタイミングで発行される工事業者の請求書・領収書などの書類で確認する方法や、「引渡証明書」を買い主に発行してもらうとより明確な引き渡し日を確認することが出来ます。

「引渡証明書」は依頼をしないと発行してもらえない場合もありますので、早い段階から発行が可能かどうか確認しておくのが良いでしょう。

どの時点で申告をするか

顧問先様との打合せで収用がある事を知り、代金の支払い日から来年分の申告になると考えていたのに、登記簿を見たら当年分に登記がされていて驚いたという事例がありました。

そのため、収用に伴う譲渡収入が5,000万円以下の場合には、不安要素が少なくなる①[契約基準]で申告業務を行っておくことが安心かと思います。

ただし、①[契約基準]で税務処理を行おうとした場合、建物や構築物の撤去費用が確定しないこととなり、譲渡費用を計上できない問題が生じます。収用に伴う譲渡収入が5,000万円を超える場合には、譲渡所得税が生じることとなりますので、②[引渡基準]で税務申告を行う事となるでしょう。

顧問先様から撤去工事にかかるスケジュールや費用を確認しつつ、「引渡証明書」が発行可能かを確認し、申告年分に注意しながら税務処理を行う必要があると感じます。

当事務所では、土地評価における考え方等のアドバイスや、規模格差補正率適用後の評価額が時価より高い場合等における時価申告による鑑定評価も行っております。お電話のほか、FAX、Eメールでのご相談も受け付けておりますので、お気軽にご連絡ください。

048-228-2501

048-228-2501

お問い合わせ

お問い合わせ