いつも当レポートをご愛読頂き、ありがとうございます。 さて、今回は、新たな財産管理の手法として近年注目されている「民事信託」について、相続対策へ応用できる事例をいくつかご紹介したいと思います。

ケース1

最近、物忘れが多くなってきた父が所有する不動産について、今すぐ建物の建て替えや建築、売却等は考えていないものの、近い将来、父の判断能力が低下したとしても、長男の意思で不動産の有効活用や売却等の相続対策を実行していきたいと考えている場合 ・将来、借り入れを行う予定の金融機関やハウスメーカーと事前相談 ・委託者兼受益者を父とし、受託者を長男とする信託契約を公正証書で締結 ・公正証書に基づき、信託不動産について信託設定登記を、信託金融資産については信託口口座を開設 一般的には、上記のような流れで信託を組成することで、父の存命中は、父の判断能力に関わらず、長男の意思で相続対策を実行することができ、父の相続開始後は、信託契約は終了し、長男が所有権として不動産を相続することが可能になります。

ケース2

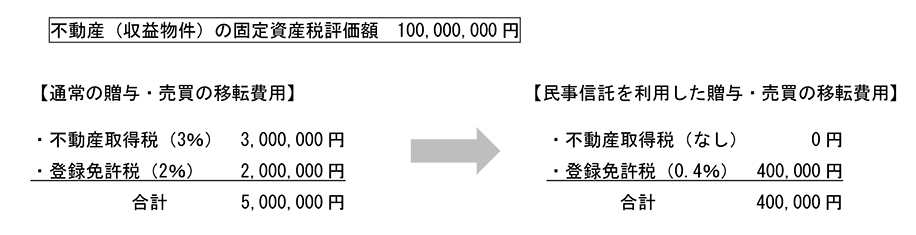

収益物件を複数所有されている不動産オーナー様の所得税・相続税対策の一環で、子や孫へ不動産の生前贈与や同族法人への売却を検討しているが、不動産取得税や登録免許税が高額となってしまい、移転実行を躊躇しているケース

上記のように、通常、不動産を贈与・売買すると、移転時に5,000,000円もの不動産取得税・登録免許税が発生しますが、民事信託を利用すると400,000円で済むため、移転にかかる初期費用を大幅に圧縮することが可能です。また、不動産から生ずる家賃や地代といった収益は、子や孫、同族法人へ移転しながらも、不動産の管理・運用・処分権は、不動産オーナー様自身が従来通り行使することが可能です。

ケース3

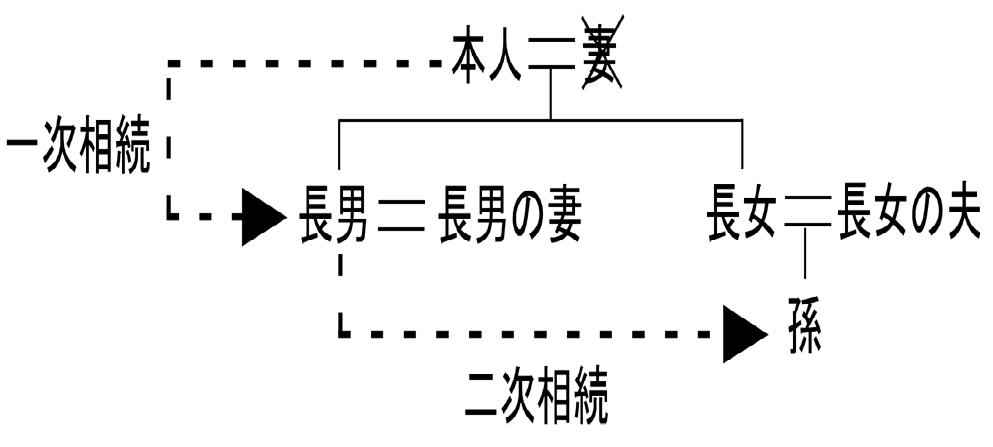

本人の相続開始後は、財産を長男に継がせたいと考えているが、長男夫婦には子がいないため、長男の相続開始後は、長女夫婦の孫に財産を継がせたいと考えている。 財産の承継方法として遺言を選択する場合、本人と長男それぞれが遺言を作成する必要があり、長男の意向次第では、一度作成した遺言を撤回されてしまう可能性があります。民事信託を活用することにより、遺言では今まで不可能であった、二世代以降への財産の承継を確実に決定することが出来ます。

ケース4

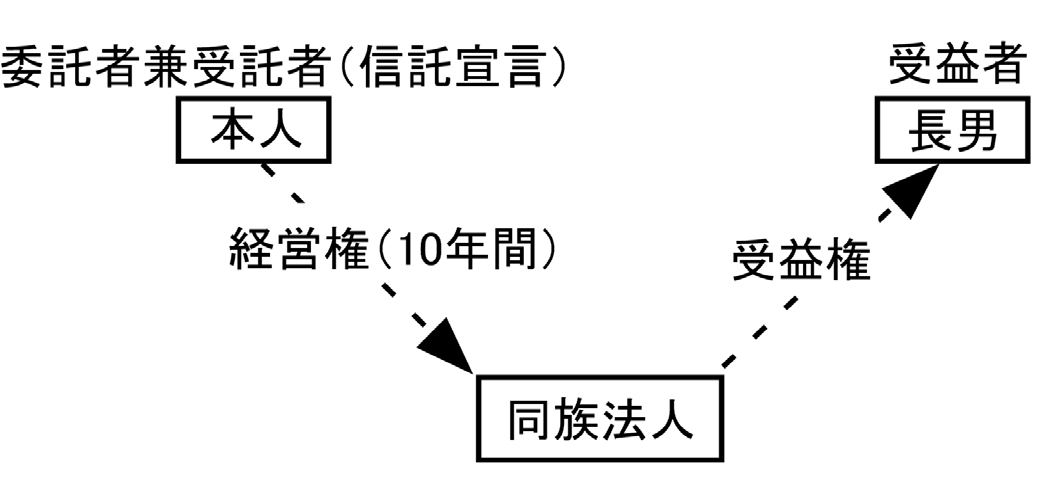

同族法人の株価が低いため、後継者である長男に会社の株式を贈与で移したいと考えている。 しかし、長男はまだ若く、後継者としてやっていけるのか不安もあるため、しばらくの間は本人が会社の意思決定(議決権の行使)を行っていきたい。 本人が自分自身を委託者兼受託者とする信託宣言を行い、長男を受益者に設定します(設定時に長男に贈与税が課税)。信託期間は10年間とし、当該期間は本人が受託者として議決権の行使等を行います。10年経過後は信託は終了、長男が議決権を行使できるようになりますが、既に贈与税が課税されているため、信託終了時に新たに課税関係は生じません。

今回ご紹介しました事例以外にも、民事信託は様々な場面で相続対策に応用することが可能です。一般的には、将来起こりうるであろう認知症への備え(財産凍結の防止)として利用されることが多い民事信託ですが、今回の事例のように積極的な相続対策を講じていきたいという場面でも、大いに有用性があります。 当事務所では、先生方の顧問先に対する民事信託のご提案及びサポート業務も行っております。 お電話のほか、FAX、Eメールでのご相談も受け付けておりますので、お気軽にご連絡ください。

048-228-2501

048-228-2501

お問い合わせ

お問い合わせ