今年も早いもので、あと数日を残すのみとなりました。皆様本年も沖田オフィスレポートをご愛読いただき有難うございました。さて、本年最後のオフィスレポートは、文化財建造物の敷地として利用されている土地について、更正の請求を行ったところ、是認された事例を御紹介します。

文化財建造物の敷地

文化財建造物である家屋の敷地の用に供されている宅地の評価においては、過去に経験された先生方もいらっしゃるかと思います。

今回の事例では文化財保護法(同法施行令を含む)の規定に基づく建造物ではなく、条例により地方公共団体が指定した文化財建造物である家屋の敷地について文化財建造物である家屋の敷地の用に供されている宅地の評価を適用したものとなります。

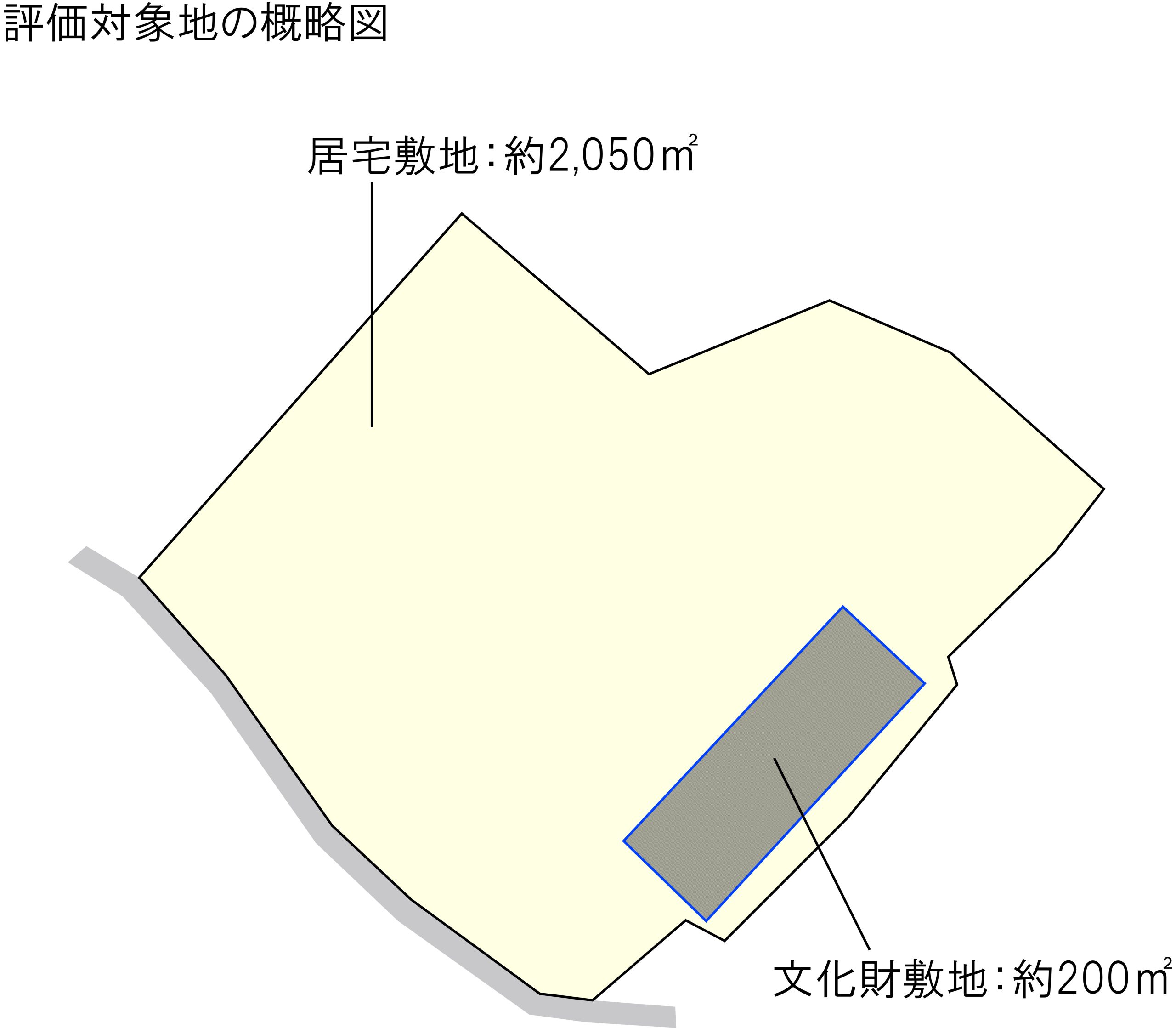

対象不動産の事実事項を確認しますと、評価対象地は埼玉県内に所在し、最寄り駅より徒歩約40分、地積は約2,250㎡、調整区域内の自宅及び文化財建造物の敷地として利用されていました。

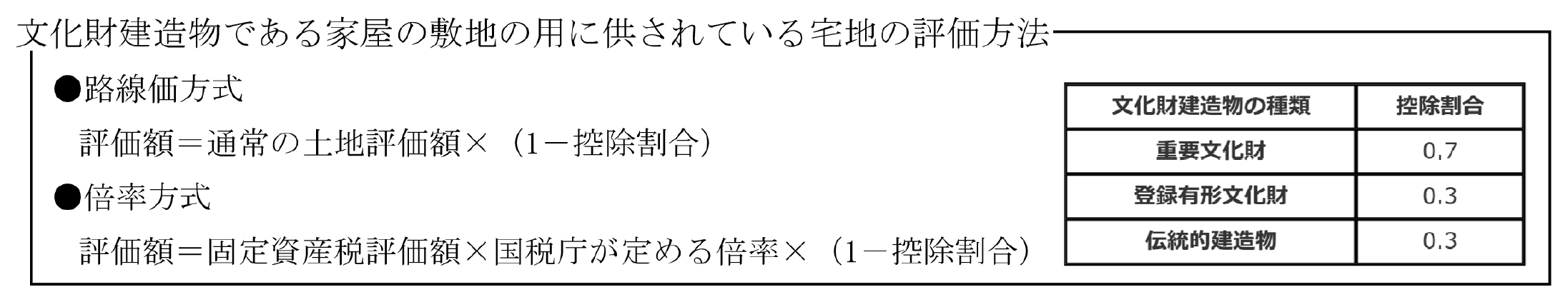

財産評価基本通達24-8(文化財建造物である家屋の敷地の用に供されている宅地の評価)の定めにおいては、その適用対象である建築物を下記の三種類の建造物である家屋の敷地に限定してその評価方法が定められています。

① 文化財保護法第27条第1項に規定する重要文化財に指定された建造物

② 文化財保護法第58条第1項に規定する登録有形文化財である建造物

③ 文化財保護法施行令第4条第3項第1号に規定する伝統的建造物

対象不動産は、上記の三種類の建造物に該当するものではなく市の条例により指定された有形文化財であったため、当初の申告においては、宅地課税の固定資産税評価額に倍率表の宅地倍率を乗じた金額で評価していました。

そこで弊事務所にて対象不動産について役所調査を行ったところ、当該条例に規定する使用収益及び処分に係る制限の内容が上記に掲げる登録有形文化財に規定する制限の内容と同様の程度であると認められることが判明しました。

地方公共団体が指定した文化財建造物である家屋の敷地において、当該財産評価基本通達の適用対象とならない理由としては①文化財建造物の指定基準、②使用収益及び処分に係る制限の範囲等がそれぞれの条例において区々であり、統一的に適用されるべき財産評価基本通達において、一定の減価割合を定めることは相当ではないと考えられることからだと思料されます。

このことから評価対象地の使用収益及び処分に係る制限の内容が前記の文化財保護法等に規定する制限の内容と同様の程度であるのであれば当該条例により地方公共団体が指定した文化財建築物の敷地であったとしても財産評価基本通達24-8の定めに準じて評価することができるものと考え、その旨等を記した書面を添付の上、更正の請求を行った結果、是認されました。

また、文化財建造物である家屋の敷地の範囲について、本件においては検討の結果、文化財建造物である家屋の敷地に対してのみ減価を行いましたが、文化財建造物である家屋の敷地のほか、文化財建造物である家屋の敷地とともに一体をなして価値を形成している土地があると認められる場合には、その土地の相続税評価も、文化財建造物である家屋の敷地となっている土地と同様の評価となります。

前記の通達に定められた重要文化財・登録有形文化財・伝統的建造物であれば判断に迷わず適用して評価できるかと思いますが、今回取り上げました事例は相続人や役所調査での聞き取りを十分に行わないと見落としてしまう内容ですので申告の際にはご留意ください。

当事務所では、現在進行中の案件に限らず、先生方が既に申告を済まされた案件についてのご相談も受け付けております。首都圏はもちろん、首都圏以外の土地評価についても対応しております。お電話のほか、FAXやEメールでのご相談を受け付けておりますので、お気軽にご連絡ください。

048-228-2501

048-228-2501

お問い合わせ

お問い合わせ